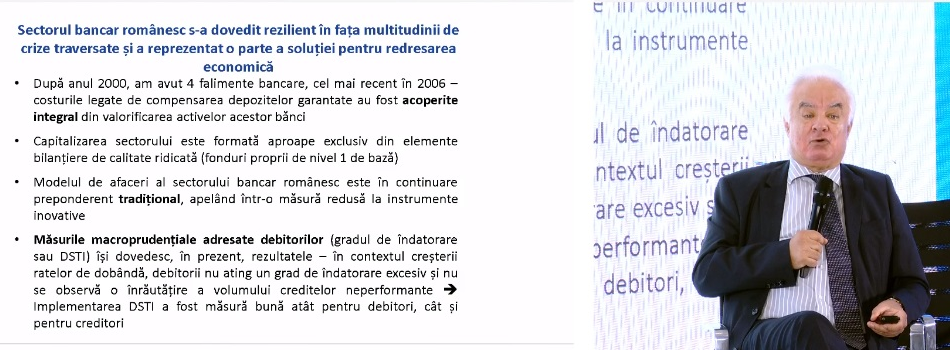

Dupa trei ani de digitalizare accelerata, Eugen Radulescu, analist financiar si bancher central apreciaza ca „modelul de afaceri al sectorului bancar romanesc este in continuare preponderent traditional, apeland intr-o masura redusa la instrumente inovative”

. Deficitul public este imensa problema a sistemului bancar.

. Daca nu fructificam PNRR-ul, obligatiunile Romaniei vor avea „junk rate” in urmatorii doi ani.

Prezent la ZF Bankers 2023, Eugen Radulescu a vorbit in calitate de analist financiar, avand astfel posibilitatea de a face declaratii care nu sunt neaparat in linie cu pozitia oficiala a BNR.

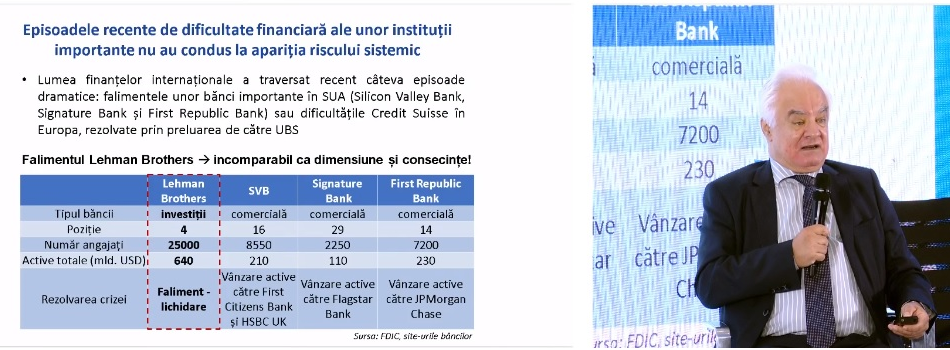

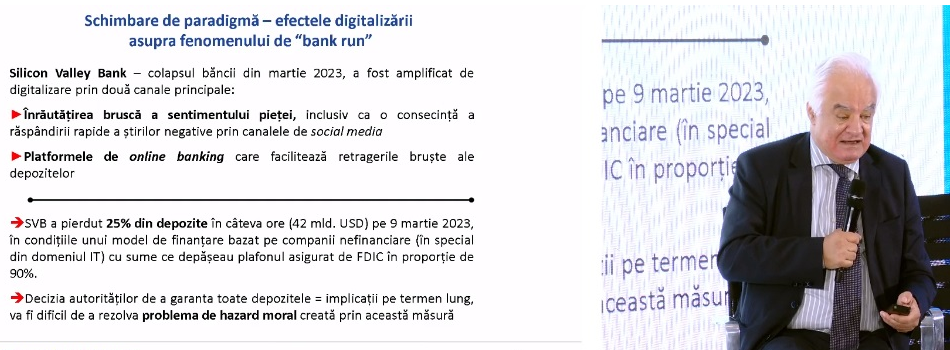

Incepand cu o analiza internationala a sistemului bancar, Radulescu a punctat faptul ca falimentele bancare recente din piata americana sunt comparabile cu falimentul Lehman Brothers. De ce impactul riscului sistemic a fost altul? Pentru ca asistam la „socializarea capitalismului la americani”. Mai mult, prin decizia autoritatilor americane de a garanta toate depozitele, indiferent de suma, s-a creat o problema de hazard moral cu implicatii pe termen lung, pentru ca va fi dificil de rezolvat.

Episolul Silicon Valley Bank (SVB) a relevat in premiera efectele digitalizarii asupra falimentului unei banci, ca urmare a riscului de piata, si a faptului ca platformele de online banking faciliteaza retragerile imediate ale fondurilor. Practic, SVB a pierdut 25% din depozite (42 mld. USD) in doar cateva ore.

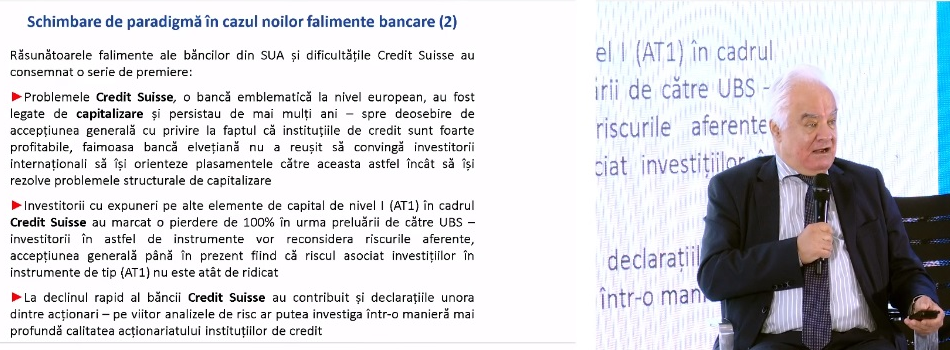

In Europa, disparitia Credit Suisse prin preluarea acesteia de catre UBS a condus la o reconsiderare a gradului de risc al investitiei in elemente de capital de nivel I si va determina ca pe viitor analizele de risc sa genereze o evaluare mai atenta asupra calitatii actionariatului institutiilor de credit.

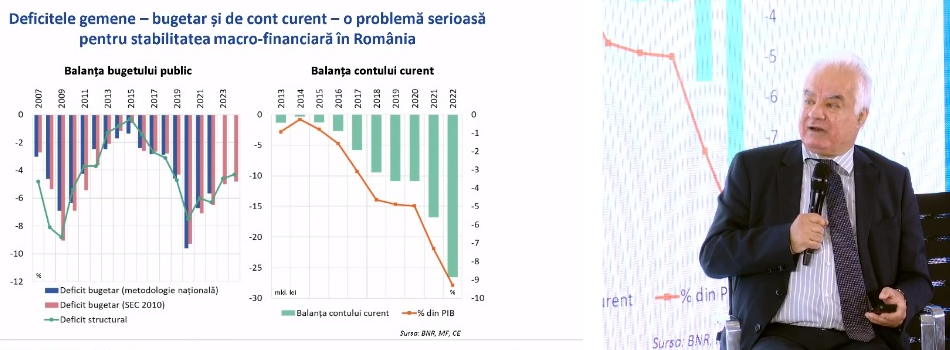

In ceea ce priveste Romania, cea mai mare problema a sistemului bancar este deficitul public, crede Radulescu, care impiedica restrangererea deficitului comercial, unde lucrurile sunt „extrem de complexe”.

„Deficitul public este imensa problema a sistemului bancar. Ar ajuta enorm de mult sa-l aducem din nou la 3%.” – spune Radulescu.

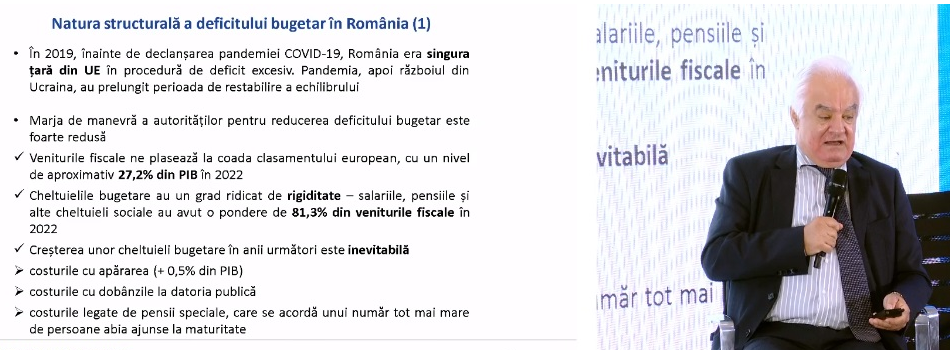

Din pacate, in buget o serie de cheltuieli sunt de neevitat. Ba mai mult, sunt si in crestere – a se vedea cheltuielile cu salariile, care au o pondere de peste 80%. La acestea se mai adauga si cheltuielile cu apararea si cele cu datoria publica, care vor creste in urmatoarea perioada.

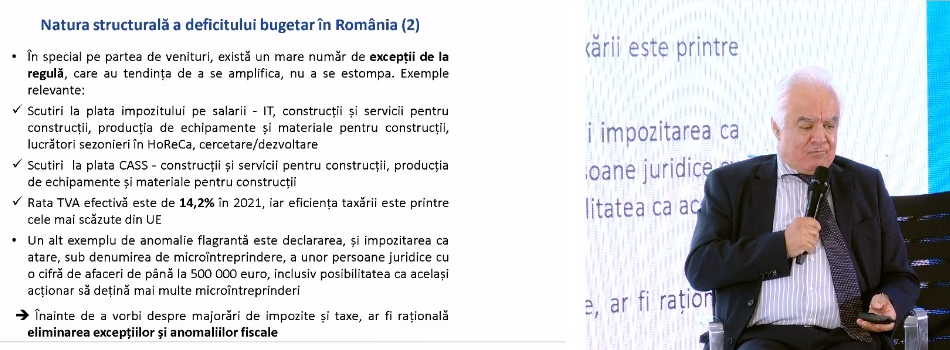

Analiza structurala a deficitului bugetar releva nenumaratele scutiri la plata care fac ca „bugetul sa fie facut svaiter” ca urmare a neincasarilor substantiale din aceste scutiri acordate.

In acest context, Radulescu considera ca eliminarea exceptiilor si anomaliilor fiscale trebuie sa fie o masura luata inainte de a gandi cresteri de taxe si impozite. „Nu am sa inteleg niciodata de ce TVA-ul la energie este de 19% in vreme ce la apa este de numai 5%„.

Cum altfel putem rezolva problemele macroeconomice ale Romaniei? Ei bine, prin Programul National de Rederesare si Rezilienta (PNRR) , vazut de Radulescu drept „o oportunitate istorica, majora si nerepetabila”.

Bugetul alocat pentru PNRR este de 29,2 mld. euro iar alocarea bugetara in vederea finantarii este conditionata de realizarea de reforme esentiale.

„Daca Romania ar avea forta administrativa si politica sa indeplineasca toate cerintele din PNRR am putea ajunge, intr-un orizont de timp nu foarte indepartat, la nivelul mediu de trai al UE.” crede Radulescu. In caz contrar, bancherul central este de parere ca „daca nu fructificam PNRR-ul, ne va chema junk rate in urmatorii doi ani.„

Revenind la problemele sistemului bancar romanesc, dincolo de dimensiunea deficitului public, Radulescu identifica si modelul de afaceri „care este in continuare preponderent traditional, apeland intr-o masura redusa la instrumente inovative.”

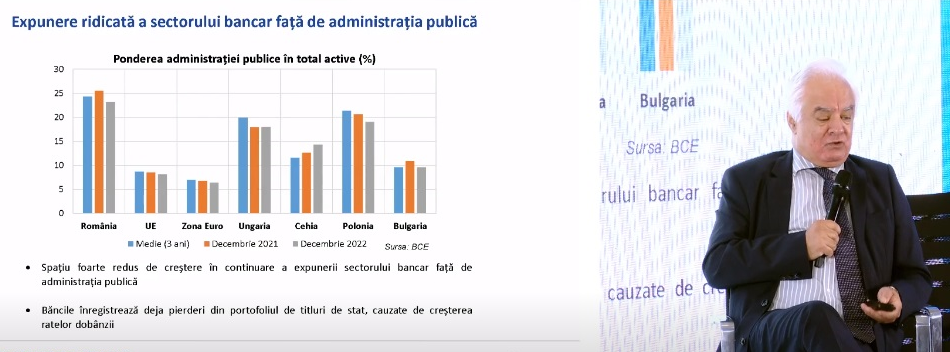

O alta problema este expunerea ridicata a sistemului bancar fata de administratia publica. Prin comparatie cu alte tari din regiune, Romania inregistreaza cea mai mare expunere. Fata de media UE, nivelul inregistrat in Romania este de doua ori mai mare.

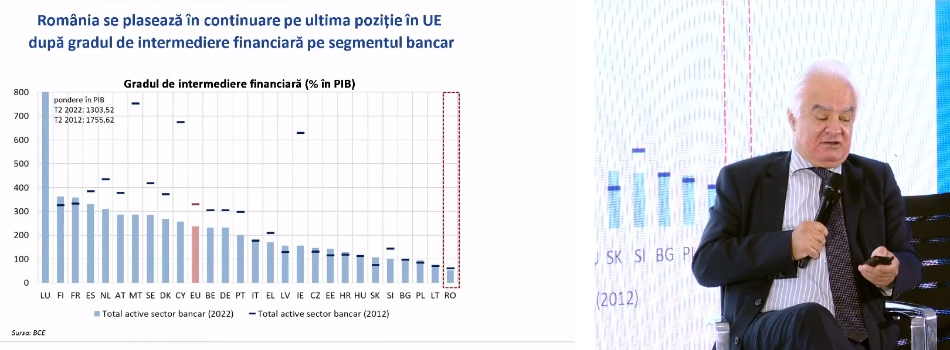

„Durerea” sistemului bancar ramane in continuare gradul de intermediere financiara, cel mai scazut din UE.

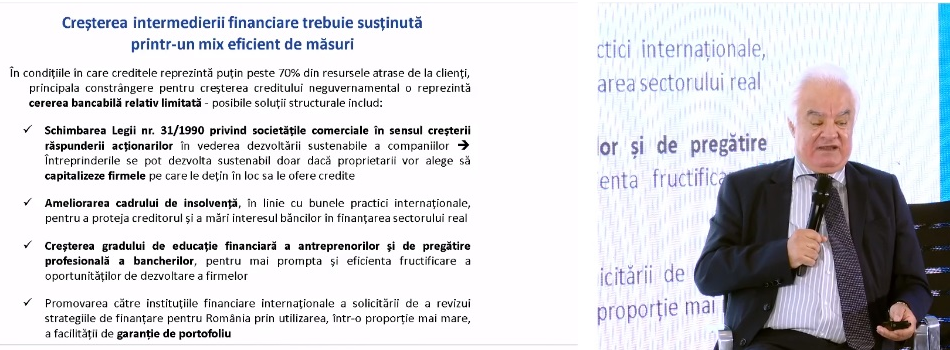

Radulescu propune o serie de masuri care sa contribuie la o mai buna intermediere financiara. Interesant este ca printre acestea include si cresterea gradului de pregatire profesionala a bancherilor, „pentru o mai prompta si eficienta fructificare a oportunitatilor de dezvoltare a firmelor.” Concret, bancherul central isi doreste ca bancile sa nu se mai concentreze exclusiv pe garantii atunci cand acorda un credit ci sa ia tot mai mult in calcul si planul de afaceri.

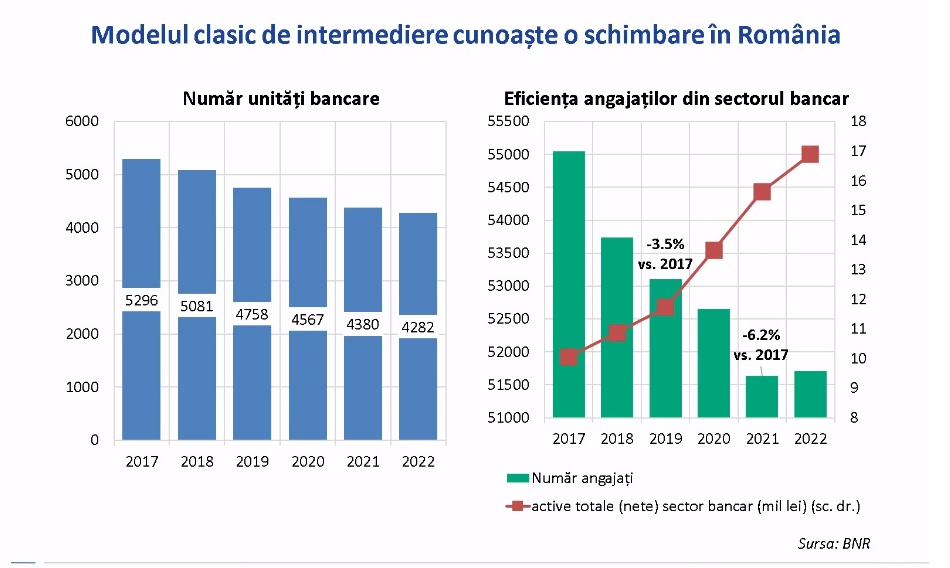

In ciuda declaratiei conform careia bancile practica in continuare un model de afaceri traditionalist, in ultimii cinci se remarca o scadere constanta atat a numarului de unitati cat si a personalului (aici se observa o usoara revenire in 2022). Ceea ce insemna ca bancile isi ajusteaza modelul de intermediere si folosesc digitalizarea pentru a-si imbunatati performanta economica.

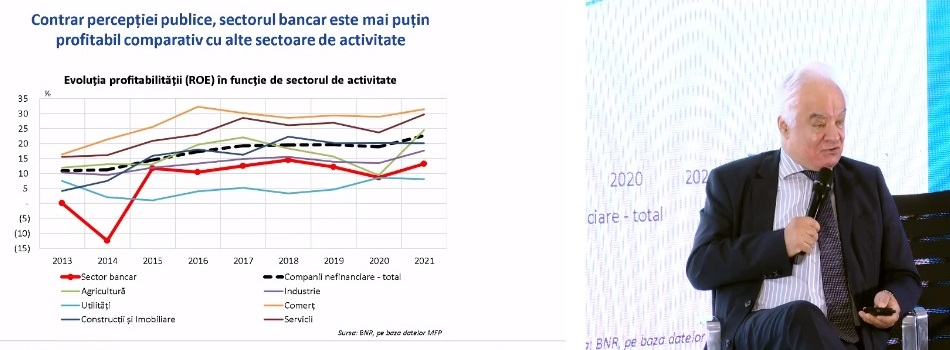

Cu toata aceasta noua abordare a modelului clasic de intermediere, care a imbunatatit substantial eficienta angajatilor din sistem, bancile sunt mai putin profitabile comparativ cu alte sectoare de activitate, indiferent daca vorbim de agricultura, comert, constructii sau chiar industrie. Practic,doar sectorul de utilitati este sub profitabilitatea sectorului bancar.

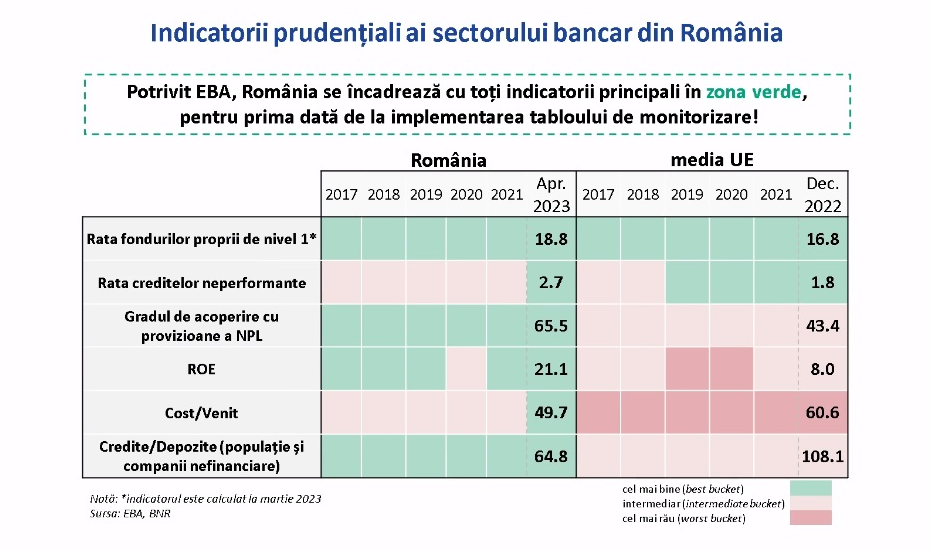

Conservatorimul sistemului bancar se vede in indicatorii de prudentialitate. Potrivit Autoritatii Bancare Europene, Romania se incadreaza cu toti indicatorii principali in zona verde, pentru prima oara de la implementarea tabloului de monitorizare.

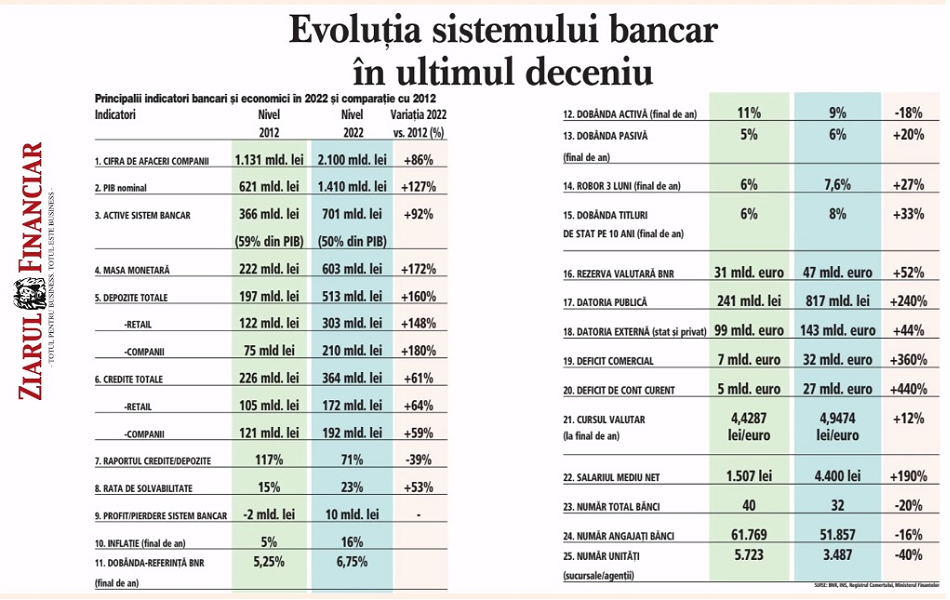

Conform calculelor ZF, in perioada 2012 – 2022, sistemul bancar romanesc a insemnat o reducere cu 16% a numarului de angajati, cu 20% a numarului de banci si cu 40% a numarului de unitati. Raportul credite/depozite a scazut de la 117% la 71% in vreme ce rezultatul exercitiului financiar a crescut la un profit de 10 mld. lei in 2022, de la o pierdere de 2 mld. lei in 2012.

Anders Olofsson – former Head of Payments Finastra

Banking 4.0 – „how was the experience for you”

„So many people are coming here to Bucharest, people that I see and interact on linkedin and now I get the change to meet them in person. It was like being to the Football World Cup but this was the World Cup on linkedin in payments and open banking.”

Many more interesting quotes in the video below: