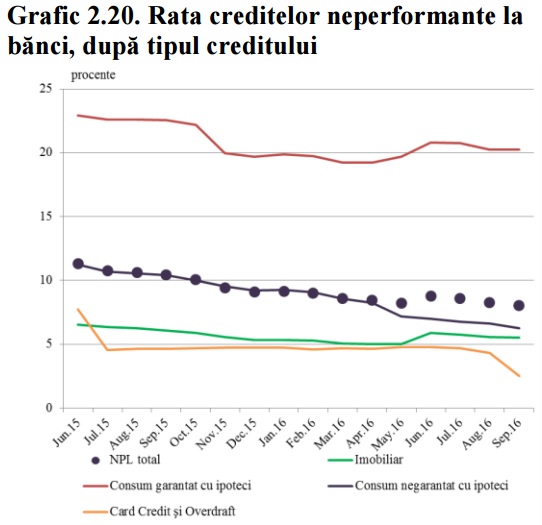

Datele BNR releva faptul ca rata creditelor neperformante aferentă împrumuturilor acordate populației a continuat să scadă de la data Raportului anterior asupra stabilitatii financiare (ajungând la 8,1 la sută în septembrie 2016), „dar într-un ritm mai redus comparativ cu perioada similară din anul 2015” (Grafic 2.20). Exceptia o constituie neperformanta inregistrata la creditele pe card, cu o scadere accentuata, la jumatate, in trimestrul al treilea din acest an, ajungand la 2.5%.

Scaderea ratei creditelor neperformante pe cardurile de credit este un rezultat excelent tinand cont ca s-a obtinut in conditiile cresterii – fara precedent dupa 2008 – a numarului de posesori care solicita un card de credit si, implicit, a sumelor de bani trase pe aceste instrumente de plata.

Potrivit datelor centralizate de BNR, in primele noua luni din acest an, soldul cardurilor de credit a crescut cu peste 165.500 unitati, dupa cum urmeaza: 44.000 in trim.I, 59.300 in trim.II si 62.150 in trim.III. De asemenea, sumele tranzactionate pe aceste produse au inregistrat cresteri semnificative. Doar in cazul tranzactiilor de plati, in primele noua luni din 2016 am avut volume de peste 5,7 mld. lei, in crestere cu aproximativ 24% (plus 1,1 mld. lei) fata de aceeasi perioada din 2015. Cu alte cuvinte, in medie, in fiecare luna din 2016, pe cardurile de credit s-au efectuat plati cu peste 120 mil. lei mai mult fata de 2015.

Sursa: BNR – Raport asupra stabilitatii financiare

BNR face cateva consideratii legate de profilul de risc al debitorilor care au contractat credite in primele noua luni din 2016 si atrage atentia asupra unor vulnerabilitati care se vor acumula in contexttul incetinirii rimului de crestere al economiei.

Astfel, BNR precizeaza in ultimul raport asupra stabilitatii financiare ca debitorii care au contractat un credit în perioada ianuarie-septembrie 2016 au un profil de risc moderat spre ridicat.

În primul rând, gradul de îndatorare al persoanelor care deţineau credite de la instituţiile de credit era de 32 la sută în septembrie 2016, în timp ce gradul de îndatorare al debitorilor care au accesat un credit nou în primele trei trimestre din anul 2016 a fost cu 7 puncte procentuale mai mare în cazul creditelor ipotecare (46 la sută în septembrie 2016, valoare mediană) și cu 5 puncte procentuale în cazul debitorilor cu credit de consum (32 la sută în septembrie 2016, valoare mediană) comparativ cu cei care deţineau astfel de credite la sfârşitul anului 2015.

În al doilea rând, s-a menținut asimetria puternică a gradului de îndatorare după venitul debitorului. Astfel, aproximativ jumătate dintre debitori, în cazul creditelor ipotecare, și peste 70 la sută dintre debitorii care au contractat un credit de consum în perioada analizată au un venit sub venitul mediu pe economie și un grad de îndatorare ridicat (depășind 50 la sută în cazul debitorilor cu credit ipotecar). În plus, persoanele cu un câştig salarial în apropierea valorii salariului minim pe economie (reprezentând aproximativ 13 la sută dintre debitorii cu credite de la bănci, septembrie 2016) apelează şi la alte resurse financiare, nu doar la cele salariale, pentru plata ratelor lunare la creditele contractate.

În al treilea rând, 20 la sută dintre debitorii care au apelat la finanțare de la bănci, în primele trei trimestre semestru ale anului 2016, mai aveau cel puțin un credit contractat anterior, comparativ cu 17 la sută în perioada corespondentă din anul 2015.

„Aceste evoluții indică acumularea unor vulnerabilități în sectorul bancar dinspre creditarea sectorului populației care pot crea presiuni suplimentare în momentul în care economia va înregistra o încetinire sau chiar o valoare negativă a ritmului de creştere.”, se mai arata in raport.

Nota: Din aprilie 2015, definiția utilizată a ratei de neperformanță este cea elaborată de Autoritatea bancară europeană. Conform acestei definiții, creditele neperformante sunt creditele cu restanțe mai mari de 90 de zile și/sau creditele în cazul cărora este improbabil ca debitorul să-și îndeplinească integral obligațiile de plată fără executarea colateralului, indiferent de existența unor sume restante sau de numărul de zile de întârziere la plată.

Banking 4.0 – „how was the experience for you”

„So many people are coming here to Bucharest, people that I see and interact on linkedin and now I get the change to meet them in person. It was like being to the Football World Cup but this was the World Cup on linkedin in payments and open banking.”

Many more interesting quotes in the video below: