In 2000, piata cardurilor din Romania, cu un portofoliu de 1 mil. de produse valide in circulatie, insemna 15,6 mil. tranzactii si un volum de 470 mil. Euro. Astazi, aceste volume se obtin in mai putin de doua saptamani de tranzactionare. In ce masura a influentat piata cardurilor evolutia numerarului din afara sistemului bancar?

Cardul poate influenta numerarul din circulatie, in sensul diminuarii acestuia, doar in masura in care este folosit preponderent ca instrument de plata, pentru ca in acest caz banii se misca electronic si raman in banci. Or pentru a face plati este nevoie de infrastructura.

Crearea infrastructurii de acceptare a cardurilor in Romania a inceput in a doua jumatate a anilor ’90 dupa ce in 1995 erau lansate primele carduri. Prima perioada a fost o constructie lenta astfel ca in anul 2000, piata numara doar 1.500 terminale, numarul de ATM-uri fiind aproximativ egal cu cel al POS-urilor. Dezvoltarea spectaculoasa a retelei de acceptare la comercianti s-a produs incepand cu 2003-2004, odata cu explozia retailului bancar – grafic 1.

Sursa: BNR

Piata are in prezent aproximativ 140.000 de terminale (ATM + POS), peste 90% dintre ele fiind instalate la comercianti. Cu toate acestea, desi avem in jur de 6,5 milioane de posesori de card, suntem inca departe de a acoperi cu terminale POS toti comerciantii. Aceasta pentru ca mesajul “accepta cardurile si iti vor creste vanzarile” nu a fost acceptat decat de marile lanturi de magazine unde vanzarile prin card au o pondere de pana la 25% in total vanzari.

Pentru marea masa a comerciantilor de cartier, acceptarea cardurilor este privita mai degraba ca o diminuare a incasarilor, foarte multi nefiind dispusi sa suporte comisionul de cel putin 2% per tranzactie. Plus ca in conditii de criza si impozitare excesiva, tendinta este de a incasa numerar, in multe cazuri fara eliberare de bon fiscal, ceea ce alimenteaza nu doar numerarul din afara sistemului bancar dar si economia subterana.

Asa se face ca dupa mai bine de 15 de ani de la semnarea primelor contracte cu comerciantii in vederea acceptarii la plata a cardurilor, astazi avem mai putin de 40.000 de firme care fac acest lucru. Rezultatul nu poate fi considerat decat dezamagitor avand in vedere faptul ca in Romania numarul de comercianti care au instalate case de marcat este de peste 10 ori mai mare.

Inceputurile au fost in mod evident marcate de intrebarea: “ce a fost mai intai: oul sau gaina? Ea pleca de la faptul ca bancile nu stiau ce sa dezvolte cu prioritate, activitatea de emitere – cu atragerea a cat mai multi clienti pe card, sau cea de acceptare – care presupune investitii in dezvoltarea retelei de terminale.

Dezvoltarea a mers oarecum in paralel, cu un plus investitional pe reteaua de comercianti astfel ca daca raportul ATM-POS era de 1 la 1 in 2000 si de 1 la 12 in 2013. Numarul de ATM-uri a crescut de 15 ori iar cel al POS-urilor de 160 de ori. Reteaua a continuat sa creasca si dupa declansarea crizei – mai lent pe ATM dar suficient de viguros pe POS insa emiterea de carduri a inregistrat o plafonare.

Sursa: BNR

In ciuda faptului ca portofoliul de carduri a ramas de 5 ani in jurul a 13,6 mil., gradul de tranzactionare a crescut foarte mult (grafic 2) – urmare tocmai a dezvoltarii retelei de acceptare dar si a campaniilor de informare/promovare care au fost insotite de o serie de avantaje pentru posesorii de card: de la acumularea de puncte de fidelitate, ce permite intoarcerea in cont a unei parti din banii cheltuiti pe card, si pana la plata in rate egale cu dobanda zero. Aceasta ultima facilitate este acordata de unele banci inclusiv pe Internet, la toti comerciantii – din tara sau strainatate.

Astfel, s-a ajuns ca numarul de tranzactii sa creasca cu 40% in numai 5 ani, desi portofoliul de carduri este comparabil cu cel din 2008. Pe fondul unei usoare reveniri a activitatii de emitere, 2013 va imbunanatati si mai mult gradul de tranzactionare. Deja se constata o crestere cu peste 60% a numarului de tranzactii din primul trimestru al acestui an (aproximativ 95 mil.) fata de aceeasi perioada din 2008 (cand se inregistrau 59 mil.)

Daca a crescut atat de mult tranzactionarea pe card, inseamna ca se fac mai putine tranzactii in numerar, insa aceasta nu se vede in diminuarea numerarului din circulatie. Practic, acesta a continuat sa creasca – grafic 3. De ce?

Sursa: BNR

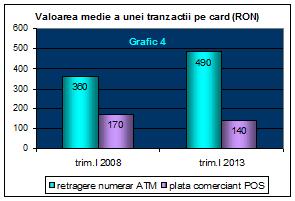

In parte pentru ca tranzactiile pe card de retragere numerar sunt in continuare majoritare, chiar daca ponderea tranzactiilor comerciale in total tranzactii cu cardul a inregistrat o crestere spectaculoasa (de la 4% in 2004 la 42% in 2013). In plus, media valorica a unei tranzactii de retragere este de peste trei ori mai mare decat o plata la comerciant – grafic 4. In aceste conditii, este evident faptul ca prin utilizarea cardurilor se alimenteaza cresterea numerarului din afara sistemului bancar. Practic, din cele 30,1 mld. Euro tranzactionate in perioada aprilie 2012 – martie 2013, 83% a insemnat retrageri de la automatele bancare.

Reteaua de ATM-uri este atat de importanta in piata monetara incat conduce si la modificarea in structura de cupiuri, influentand odata in plus numerarul din circulatie. Incepand cu 2007, bancnotele din cupiura de 100 lei au fost utilizate cu precadere de catre institutiile de credit pentru efectuarea platilor prin intermediul ATM-urilor, preferinta bancilor pentru aceasta cupiura crescand in defavoarea cupiurilor de 10 lei si 50 lei.

Numai in anul 2012, cupiura de 100 lei a cunoscut o majorare cantitativa de 5,8 la suta si o cresterii a ponderii in numarul total de bancnote de 2 puncte procentuale. Insa cea mai importanta majorare cantitativa, de 9,3 la suta, s-a consemnat in cazul cupiurii de 200 lei, a carei pondere in numarul total de bancnote in circulatie a crescut cu 0,7 puncte procentuale, “datorita utilizarii in mai mare masura pentru alimentarea ATM-urilor”, asa cum se arata in Raportul Anual pe 2012 al BNR.

In aceste conditii, cupiura de 50 lei si-a diminuat ponderea in valoarea totala a bancnotelor aflate in afara sistemului bancar, de la aproximativ 26% la finele lui 2007, la numai 17,9% in 2012.

“Din punct de vedere al ponderii in valoarea totala a bancnotelor aflate in afara sistemului bancar, pe primele locuri s-au situat cupiurile folosite la alimentarea ATM-urilor, respectiv cea de 100 lei cu 43,7 la suta, cea de 200 lei, cu 22,9 la suta si cea de 50 lei, cu 17,9 la suta”, potrivit sursei citate.

De la declansarea crizei s-a inregistrat o tendinta de crestere a sumei medii retrase de la ATM, cu peste o treime (grafic 4), in vreme ce plata medie la comerciat a inregistrat o scadere. Aceasta evolutie a mediei pe POS nu este neaparat negativa, ea confirmand utilizarea cardului pentru plati curente.

De la declansarea crizei s-a inregistrat o tendinta de crestere a sumei medii retrase de la ATM, cu peste o treime (grafic 4), in vreme ce plata medie la comerciat a inregistrat o scadere. Aceasta evolutie a mediei pe POS nu este neaparat negativa, ea confirmand utilizarea cardului pentru plati curente.

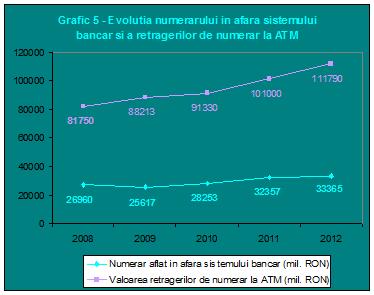

Din graficul 3 se observa ca atat cardurile din circulatie cat si numerarul au inregistrat o scadere in 2009, primul an de criza. Cu toate acestea, retragerile de numerar pe card au continuat sa creasca si in 2009 – grafic 5. De unde tragem concluzia ca sumele retrase pe card de la ATM – desi inregistreaza valori foarte mari – nu reprezinta principalul factor de influenta al numerarului din afara sistemului bancar.

Ce altceva contribuie la cresterea numerarului din circulatie?

In 2002 fata de 2001 numerarul din circulatie crestea cu aproximativ o treime (32%). Aceasta ca urmare a unui volum mare al platilor cash determinat de foarte multi factori: majorarea salariilor bugetarilor, indexarea pensiilor si a veniturilor unor categorii ale populatiei, cresterea de la 1 martie 2002 a salariului de baza minim pe economie (de la 140 la 175 RON), acordarea platilor compensatorii pentru personalul disponibilizat, cresterea alocatiei de stat pentru copii, acordarea de la 1 ianuarie a venitului minim garantat si plata sumelor in numerar pentru efectuarea recensamantului populatiei.

In 2010 insa, nu am avut nimic din toate acestea, ba mai mult, s-a inregistrat o scadere a castigurilor salariale medii nete, in termeni reali, pe fondul reducerilor consistente ale cheltuielilor de personal din sectorul bugetar (minus 25%). Mai mult, s-a adancit contractia pe transferurile bugetare destinate asistentei sociale (minus 15%). In acest context, s-a inregistrat si o accentuare a tendintei de scadere a dinamicii creditelor acordate de sistem. Cu toate acestea numerarul din circulatie a crescut cu 10% fata de anul precedent. Cum se explica aceasta anomalie?

In 2010 insa, nu am avut nimic din toate acestea, ba mai mult, s-a inregistrat o scadere a castigurilor salariale medii nete, in termeni reali, pe fondul reducerilor consistente ale cheltuielilor de personal din sectorul bugetar (minus 25%). Mai mult, s-a adancit contractia pe transferurile bugetare destinate asistentei sociale (minus 15%). In acest context, s-a inregistrat si o accentuare a tendintei de scadere a dinamicii creditelor acordate de sistem. Cu toate acestea numerarul din circulatie a crescut cu 10% fata de anul precedent. Cum se explica aceasta anomalie?

Raspunsul il gasim tot la BNR, care considera ca “In acel an, provocarea la adresa configurarii si implementarii politicii monetare a avut ca sursa principala majorarea TVA cu 5 puncte procentuale (la nivelul de 24%) incepand cu 1 iulie”. Majorarea cotei de TVA, coroborata cu reducerea veniturilor salariale au fost de natura sa afecteze economisirea bancara a populatiei astfel ca mai putini bani s-au intors in sistem sub forma de plasamente/depozite bancare.

Si pentru ca am ajuns in acest punct, de mentionat faptul ca banii se intorc in sistemul bancar si prin intermediul ATM-urilor, cifrele colectarilor de numerar prin reteaua de automate bancare avand deja valori semnificative. Numai in 2012, depunerile de numerar la bancomatele bancare se ridica la peste 1 mld. Euro – grafic 6.

Sursa: BNR

In ciuda tendintei reprezentata in graficul de mai sus, atata vreme cat retragerile de numerar sunt majoritare ca valoare in volumele tranzactionate, cardul – prin intermediul retelei de ATM-uri – va ramane un factor de alimentare a cresterii numerarului din afara sistemului bancar.

Banking 4.0 – „how was the experience for you”

„To be honest I think that Sinaia, your conference, is much better then Davos.”

Many more interesting quotes in the video below: