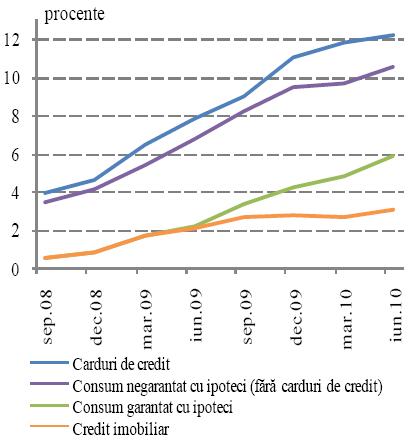

Creditele pe card au o rata a neperformantei de 12% – cea mai mare dintre toate tipurile de credit

27 august, 2010 – Cardurile de credit au cea mai slaba performanta, rata creditelor neperformante fiind de 12,3%, potrivit ultimei editii a Raportului asupra Stabilitatii Financiare elaborat de BNR.

Numarul persoanelor cu credite neperformante a crescut cu 80% in intervalul dec.2008 – iun.2010. Unul din zece debitori persoane fizice ai sectorului bancar este restantier si acumuleaza in medie 1,4 credite restante peste 90 de zile.

Riscurile generate de sectorul populatiei asupra stabilitatii financiare s-au accentuat fata de Raportul anterior, creditele in valuta avand cele mai mari rate de crestere a neperformantei la nivelul acestui segment al debitorilor bancari. Perspectivele pe termen scurt ale portofoliului bancar aferent populatiei raman preocupante.

Populatia a transferat catre sistemul financiar o parte din problemele generate in contextul crizei. Portofoliul bancilor legat de creditarea populatiei a cunoscut o anumita deteriorare, iar semnalele nu sunt incurajatoare pe termen scurt (A). Gradul de indatorare al populatiei este insemnat relativ la venitul disponibil, astfel incat (B) capacitatea populatiei de a prelua eventuale noi evolutii nefavorabile fara a le amplifica spre creditori s-a mai redus.

(A) Rata creditelor neperfomante a crescut semnificativ in anul 2009 si in prima jumatate a anului 2010 (de la 2,4 la suta la 6,9 la suta, decembrie 2008 – iunie 2010). Provocarile se mentin pe termen scurt deoarece: (i) exista o intarziere de cateva luni in transmiterea socurilor negative dinspre piata fortei de munca catre restantele bancare, (ii) persista asteptarile negative ale populatiei privind propria situatie financiara viitoare si (iii) riscurile acumulate in anii de conditii mai laxe privind creditarea se vor mentine pe termen lung in portofoliul bancilor, pentru ca maturitatea finantarilor a fost in crestere in ultimii ani premergatori declansarii crizei.

IFN au fost mai afectate decat bancile de problemele populatiei in a-si onora serviciul datoriei. Rata neperformantei in cazul creditelor de valoare mijlocie si mare (peste 20.000 lei) a ajuns la 12,4 la suta in cazul IFN (iunie 2010). Diminuarea mai accentuata a calitatii portofoliului IFN ca urmare a creditarii populatiei afecteaza in grad moderat stabilitatea financiara, pentru ca: (i) volumul finantarii populatiei de la IFN este relativ mic (circa 6 miliarde lei, fata de 104 miliarde lei in cazul bancilor, in iunie 2010), iar (ii) pentru IFN, portofoliul populatiei reprezinta aproximativ 20 la suta din total credite (fata de 50 la suta in cazul bancilor, in iunie 2010).

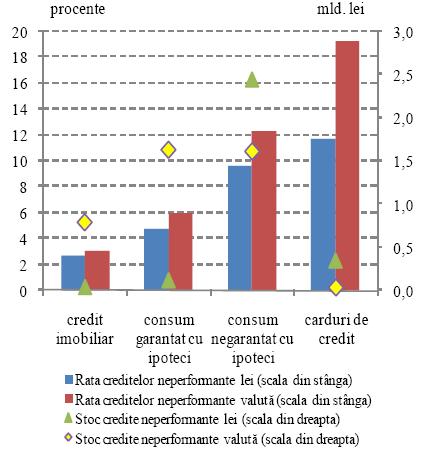

Volumul creditelor neperformante in valuta a inregistrat o dinamica mai pronuntata decat in cazul finantarilor in lei (crestere cu 300 la suta, comparativ cu 125 la suta, decembrie 2008 – iunie 2010). Rata neperformantei pentru creditele in moneda straina a ajuns la 6,1 la suta (comparativ cu 8,5 la suta pentru creditele in lei, iunie 2010). In structura, creditele in valuta au ajuns sa aiba o neperformanta superioara creditelor in lei, pentru toate tipurile de finantare acordata populatiei. Evolutia cursului de schimb conteaza in dinamica neperformantei, dar este posibil sa nu fie factorul determinant

Cardurile de credit si creditul de consum negarantat cu ipoteci prezinta cea mai slaba performanta (rata creditelor neperformante fiind de 12,3, respectiv 10,5 la suta, iunie 2010. Creditele de consum garantate cu ipoteci inregistreaza o rata a restantelor tot mai mare, dar care ramane inferioara creditelor de consum negarantate cu ipoteci. Creditele imobiliare au o rata de neperformanta care s-a mentinut la valori reduse de la inceputul crizei (3 la suta, iunie 2010), o explicatie fiind motivatia mai puternica de onorare a serviciului datoriei in cazul debitorilor indatorati pentru achizitionarea primei locuinte. In aceste conditii, decuplarea in comportamentul de plata intre creditele imobiliare si cele de consum garantate cu ipoteci reclama atentie.

Cei care s-au indatorat atat la banci, cat si la IFN reprezinta cea mai riscanta categorie a populatiei debitoare (peste 0,5 milioane de persoane fizice, totalizand o datorie de 13,8 miliarde lei, iunie 2010). Aceste persoane au in general trei credite (doua la banci si unul la IFN) si prezinta o rata a neperformantei de 13,4 la suta (iunie 2010), similara pe cele doua categorii de creditori.

Cele mai numeroase credite neperformante sunt acelea de valoare mica sub 5000 lei. Dupa rata creditelor neperformante, aceste credite se situeaza pe o clasa de risc moderata (imediat dupa creditele de valori foarte mari). In consecinta, penalizarea creditelor de valoare redusa printr-o rata ridicata a dobanzii nu ar avea justificare in argumentul ratei mai mari de nerambursare.

Capacitatea de onorare a serviciului datoriei este posibil sa continue sa inregistreze constrangeri in urmatoarea perioada pentru ca:

(i) venitul disponibil al populatiei este probabil sa stagneze sau chiar sa cunoasca unele reduceri, desi aceasta tendinta va fi contrabalansata partial de utilizarea economisirilor facute in scop precautionar, iar

(ii) serviciul datoriei nu are premise sa scada semnificativ. Explicatia este ca: (a) cele mai multe credite acordate populatiei sunt pe termen mediu si lung, generand obligatii de plata si pe viitor, (b) o parte dintre aceste credite sunt in valuta la rate variabile ale dobanzii, afectate de perspectiva de crestere a dobanzilor pe pietele internationale atunci cand politicile monetare in zona euro, SUA si alte economii vor incepe sa se inaspreasca, iar (c) numeroase credite imobiliare acordate in anii anteriori au avut conditii promotionale a caror perioada de gratie incepe sa expire.

Nota: rata creditelor neperformante este definita ca raport intre volumul creditelor cu intarzieri la plata de peste 90 de zile si volumul total al creditor acordate.

Dariusz Mazurkiewicz – CEO at BLIK Polish Payment Standard

Banking 4.0 – „how was the experience for you”

„To be honest I think that Sinaia, your conference, is much better then Davos.”

Many more interesting quotes in the video below: