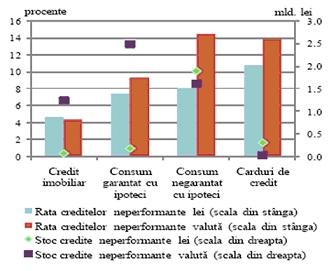

Cea mai mare rata a neperformantei la creditele in lei se inregistreaza pe carduri

14 septembrie, 2011 – Cea mai mare rata a creditelor neperformante acordate in lei continua sa se inregistreze pe cardurile de credit. Datele BNR din ultimul Raport al Stabilitatii Financiare arata ca, desi in scadere, aceasta rata se mentine la peste 10%, depasind 0,3 mld. lei la 30 iunie 2011.

14 septembrie, 2011 – Cea mai mare rata a creditelor neperformante acordate in lei continua sa se inregistreze pe cardurile de credit. Datele BNR din ultimul Raport al Stabilitatii Financiare arata ca, desi in scadere, aceasta rata se mentine la peste 10%, depasind 0,3 mld. lei la 30 iunie 2011.

Pentru cardurile de credit in valuta, chiar daca rata neperformantei este mult mai ridicata (14%) fata de cea in lei, ea nu mai detine primul loc cum se intampla in iunie 2010. La jumatatea anului curent, cea mai mare rata a creditelor neperformante acordate in valuta se inregistreaza pe „consumul negarantat cu ipoteci”.

Rata creditelor neperformante in functie de tipul creditului si moneda de acordare (iunie 2011)

Structura creditelor neperformante acordate de banci populatiei dupa moneda (iunie 2010)

Sursa: CRB, Biroul de Credit, calcule BNR

Capacitatea populatiei de a-si onora serviciul datoriei a continuat sa se reduca in comparatie cu valorile inregistrate la data Raportului anterior, dar intr-un ritm mai lent. Rata creditelor neperformante a crescut moderat in perioada decembrie 2009 – iunie 2011 (cu 1,5 puncte procentuale), ajungand la 7,9 la suta.

In ultimul Raport asupra stabilitatii financiare, publicat recent de BNR, se arata ca “decizia de a se indatora a fost ampla la nivelul societatii romanesti”. Numarul persoanelor cu credite la banci sau IFN este de circa 4,2 milioane persoane (respectiv circa 43 la suta din populatia activa a Romaniei, in iunie 2011), in scadere fata de anul 2009 (cu 6 la suta). “Cresterea gradului de cultura financiara a populatiei este o necesitate pentru gestionarea mai buna a indatorarii, astfel incat viitoarele decizii de acest fel sa fie luate pe baza unei mai bune cunoasteri a riscurilor”, se arata in studiul citat.

Un numar ridicat de persoane (aproximativ 0,45 milioane) s-au indatorat atat la banci, cat si la IFN. Acestea au in medie trei credite (doua la banci si unul la IFN) si reprezinta cea mai riscanta categorie de debitori (in iunie 2011, rata de neperformanta124 generata de acest segment in sectorul bancar a fost de 15,8 la suta, fata de 7,9 la suta pe ansamblul sectorului populatiei).

Numarul companiilor cu credite interne sau externe de la institutii financiare (banci si IFN) s-a redus cu 17,4 la suta in perioada decembrie 2010 – iunie 2011 (ajungand la aproximativ 116.000 de companii, respectiv 19,4 la suta din firmele active96 din Romania). Din totalul companiilor active, doar 13,3 la suta apelau la finantari de la bancile autohtone (iunie 2011). Gradul de concentrare a creditului a crescut, circa 88.000 de companii avand scaderi de datorie in medie cu 53 la suta, in timp ce 33.000 au inregistrat un avans al datoriei in medie cu 141 la suta (decembrie 2009 – iunie 2011).

Plecand de la aceasta situatie, in Raportul autoriii concluzioneaza ca „Gradul inalt de indatorare a populatiei, pe de o parte, si nevoile de finantare in crestere ale companiilor, pe de alta parte, sustin schimbarea (pe termen mediu n.r.) modelului de activitate bancara din Romania, in sensul orientarii tot mai accentuate catre segmentul companiilor nefinanciare din sectorul privat, in general, si al IMM, in special. Reluarea creditarii sectorului corporativ are potential mare in urma procesului de dezintermediere produs pe parcursul crizei”.

Dariusz Mazurkiewicz – CEO at BLIK Polish Payment Standard

Banking 4.0 – „how was the experience for you”

„To be honest I think that Sinaia, your conference, is much better then Davos.”

Many more interesting quotes in the video below: