BNR impune IFN-urilor cerinte suplimentare de capital, „de 10 ori mai mari decat cerintele maxime actuale”

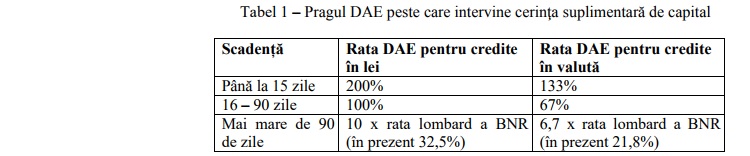

Incepand cu 1 octombrie 2017, la fiecare 100 lei împrumutaţi şi la o rată a dobânzii anuale efective (DAE) peste pragurile din tabelul de mai jos, IFN-urile trebuie să asigure un capital de 67 lei. Noile cerinţe au în vedere doar creditele acordate începând cu acea dată. Regulamentul nu se va aplica retroactiv.

Aceste cerințe de capital suplimentare sunt „de 10 ori mai mari decât cerinţele maxime actuale”, pentru creditele cu rate de dobândă peste nivelurile de dobândă menționate in tabel, potrivit BNR.

De ce acum?

În anul 2016, ritmul de creştere al creditelor IFN a depăsit ritmul de creştere al PIB, în timp ce ritmul de creştere al creditelor acordate de către bănci a fost mai mic decât creşterea PIB. Pentru prima data din anul 2011, ponderea creditării IFN în total creditare a depășit 10% și este pe un trend ascendent. Stocul de credite acordate de IFN la martie 2017 reprezintă 10,3% din total credit din economie (bănci + IFN) şi este cu 21,8% mai mare decât în luna martie 2015. Ponderea creditelor IFN în creditele bancare a fost la martie 2017 de 11,5%, comparativ cu 10% în anul 2015.

De ce este necesar?

BNR crede ca „o întărire a reglementărilor este necesară, având în vedere depășirea unei mase critice a creditării IFN în total creditare, mai ales pe fondul dezintermedierii bancare”.

Sectorul IFN vizat de proiectul de regulament al BNR are un specific aparte din punct de vedere al creditării. Acesta acordă preponderent credite negarantate, pe termen foarte scurt către segmente ale populaţiei care au deja dificultăţi în gestionarea obligaţiilor de plată curente. Acest specific explică ratele mai mari de dobândă (DAE) practicate faţă de sectorul bancar, unde creditele sunt garantate și acordate, preponderent, pe termen mediu și lung.

Un alt motiv este dat de faptul ca nivelul ridicat al creditării IFN şi ratele foarte mari de dobândă practicate arată un model de afaceri cu riscuri ridicate. Clientela este preponderent reprezentată de persoane cu venituri majoritar sub medie, ceea ce imprimă activităţii acestor creditori un nivel sensibil mai ridicat de risc, evidenţiat şi prin costurile mari pe care trebuie să le suporte această categorie vulnerabilă de debitori. Acest lucru conduce implicit la potenţiale riscuri la adresa stabilităţii financiare.

NU in ultimul rand, BNR mai precizeaza ca actualele prevederi ale reglementării secundare în domeniul instituţiilor financiare nebancare nu surprind suficient specificitatea acestui model de activitate. „Ca atare, se impune modificarea reglementărilor menţionate astfel încât Banca Naţională a României să poată interveni în sensul consolidării regimului prudenţial aplicabil IFN pentru a surprinde riscurile generate de evoluțiile pieței.”

Mai multe detalii gasiti aici: Notă de sinteză privind propunerea de modificare a Regulamentului Băncii Naţionale a României nr. 20/2009 privind instituţiile financiare nebancare, cu modificările și completările ulterioare

Dariusz Mazurkiewicz – CEO at BLIK Polish Payment Standard

Banking 4.0 – „how was the experience for you”

„To be honest I think that Sinaia, your conference, is much better then Davos.”

Many more interesting quotes in the video below: